Pubblicata l’annuale indagine sul settore Produzione, realizzata da Cerved ON_ per Afidamp. Il 2020, anno segnato dal Covid 19, mostra un andamento contrastante per il settore, in base all’area di operatività. Bene per il comparto dei chimici, meno per il settore delle macchine e della carta. Complessivamente un anno difficile per le modalità in cui le imprese hanno operato.

E’ stata presentata oggi alle ore 17, in diretta streaming, l’annuale indagine quantitativa realizzata da Afidamp, associazione che riunisce i principali operatori del settore del Cleaning Professionale, sul fatturato del settore Produzione. Molto interessanti i dati che emergono e che aiutano a definire il reale andamento di un settore che mai come quest’anno si è trovato al centro della scena, a causa dell’interesse dedicato al settore dell’igiene e della sanificazione. Ma i dati delineano crescite a macchia di leopardo e in realtà segnalano difficoltà per molte imprese.

Il comparto complessivo delle aziende italiane di produzione del settore del Cleaning Professionale ha rappresentato, nel 2019, un valore totale di circa 3,5 miliardi di euro, divisi tra prodotti chimici, macchine, carta, attrezzature, fibre e panni e altri prodotti. Le aziende associate Afidamp rappresentano un valore di 1,8 miliardi di euro e nel 2019 hanno fatto registrare una crescita complessiva del 2%. Si tratta di uno dei settori più floridi della nostra economia che ben rappresenta il Paese anche all’estero, con quote di esportazioni spesso molto elevate.

Oltre al valore per il Sistema Paese, il settore del Cleaning professionale ha rappresentato nell’ultimo anno un punto di riferimento per tutti quei settori economici che si sono ritrovati a dovere gestire con maggiore attenzione e professionalità il tema dell’igiene e della pulizia. E’ stato il caso del settore Sanitario, delle Scuole, quando hanno riaperto i battenti, del settore Horeca, seppure in grave difficoltà, del Retail. Non dimentichiamo poi che le aziende produttrici si rivolgono al mercato in gran parte attraverso rivenditori e distributori e che nel 2020 molte attività sono state chiuse o hanno lavorato a singhiozzo.

L’indagine presentata oggi da Cerved ON_è stata condotta in un periodo compreso tra luglio e novembre 2020. La divisione per categorie è in Macchine per la pulizia professionale (41%), Prodotti Chimici (40%), Attrezzature (21%), Fibre e Panni (9%), Carta (7%), Altri Prodotti (9%). La distribuzione geografica del campione vede una concentrazione maggiore a Nord Est (42%), Nord Ovest (37%), mentre il 15% è in Centro Italia e il 6% in Sud e Isole.

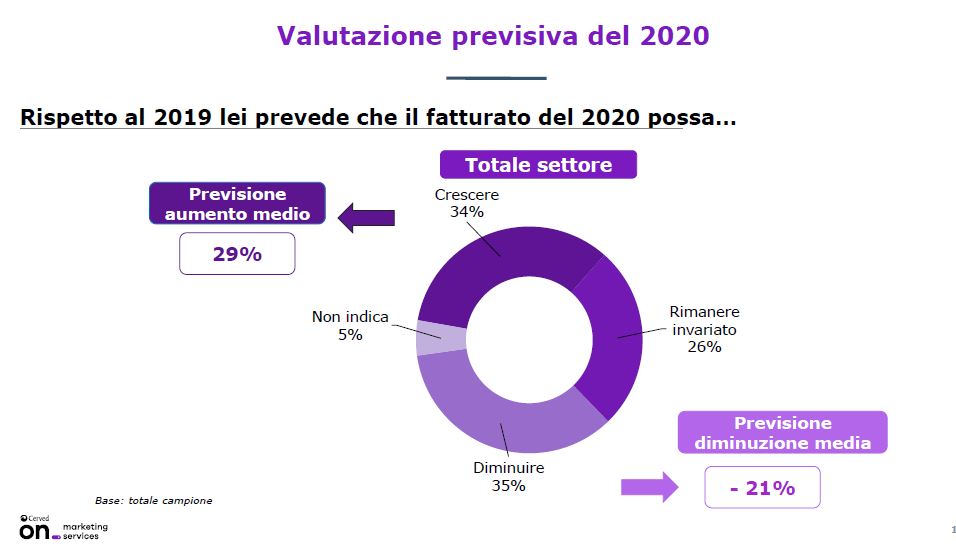

Nel 2019 gran parte delle aziende intervistate aveva visto crescere il proprio fatturato, in particolare anche per l’incidenza delle vendite all’estero che, per alcuni comparti, rappresenta una quota molto alta. Va da sé che questo dato, nelle previsioni 2020, vede un andamento completamente diverso.

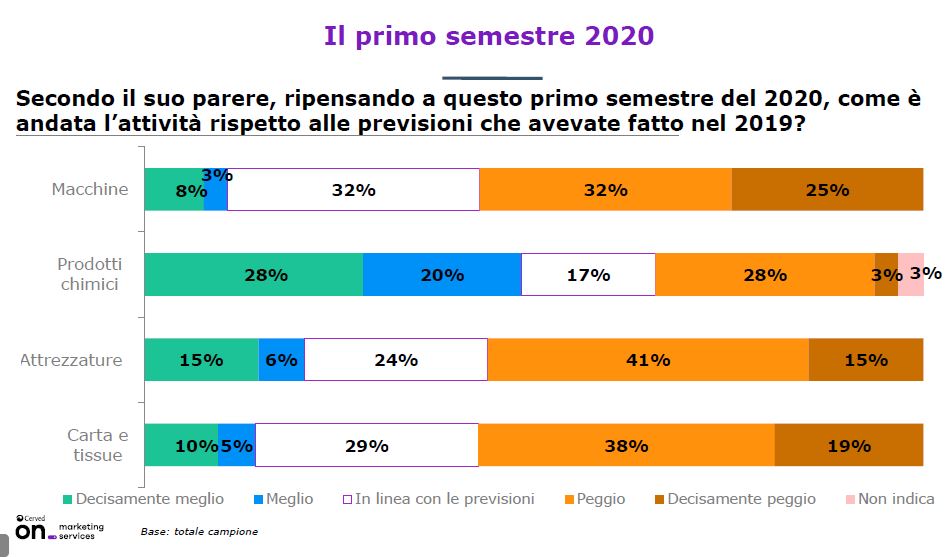

Le stime per il settore Macchine, per il primo semestre 2020 e con qualche insight anche sulla seconda parte dell’anno, vedono infatti un calo consistente per il 49% del campione che stima il proprio decremento di fatturato in media del 22% . Questo è dovuto principalmente al blocco delle attività produttive e alla difficoltà di esportazione, voce che ha storicamente rappresentato una percentuale molto alta per la categoria macchine. Ma ci sono state anche dichiarazioni positive (circa il 20% del campione) oppure situazioni di stabilità (28%) dovute sia alla tipologia di prodotti venduti che di mercati serviti.

Gravemente penalizzato è stato chi opera con il settore Horeca, definito tra i mercati più interessanti, che ha avuto (e ha ancora parzialmente) uno stop importante. Gli effetti si vedono per esempio sulle aziende che producono materiali in carta, generalmente molto utilizzati nella ristorazione, che proprio a causa dei mancati acquisti da questo comparto, prevedono un calo del fatturato tra il 15 e il 20%.

Altalenante il settore dei Prodotti Chimici. L’eccezionale vendita di disinfettanti, anche per uso personale, ha visto crescere il fatturato di chi li produce con percentuali spesso tra il 100 e il 200% rispetto al 2019. Cifra che però è stata drasticamente ridotta a causa della mancata vendita di altri prodotti, non utilizzati a causa delle chiusure di imprese, uffici, scuole, palestre, alberghi, ristoranti. Il crollo dei prodotti detergenti generici e dei prodotti per la manutenzione ha raggiunto percentuali vicine al -30/40%. Infatti se il 52% delle imprese intervistate prevede una crescita nel 2020 (con un incremento medio del 28%), il 20% vede invece la propria produzione in calo di circa il 19%.

La valutazione complessiva sullo svolgimento delle attività nel 2020 è comunque negativa, con oltre il 30% delle aziende intervistate che dichiara di avere lavorato peggio quest’anno. Le cause? Le molte chiusure, le difficoltà di movimento e di reperimento di materiali necessari, le richieste a singhiozzo della clientela, la mancanza quasi totale di mercati importanti, il blocco per alcuni mesi di alcuni codici ATECO del settore.

I trend di sviluppo

L’indagine qualitativa ha fatto emergere poi una chiara fotografia del settore con uno sguardo sulle prospettive future. Emerge l’importanza del sito aziendale, per il 76% del campione considerato il canale di comunicazione principale, seguito dalla forza vendite commerciale (62%) e da fiere ed eventi (59%). Il canale di vendita prevalente risulta essere quello dei dipendenti aziendali (72%), interessante anche il valore dell’e-commerce (sia diretto che con altri marketplace) che è giudicato importante dal 26% del campione.

Il campione intervistato evidenzia come siano importanti i servizi offerti ai clienti, con un focus particolare sull’assistenza post vendita (34%) e pre vendita (28%). Interessante la panoramica offerta sui clienti serviti, sui marchi distribuiti, sui settori di maggiore interesse e una fotografia degli effetti positivi sul settore dati dai CAM – Criteri ambientali Minimi – di cui si è in attesa della pubblicazione della revisione annunciata già da tempo. Da segnalare il grande fermento del settore, che si può evincere dal numero di Brevetti depositati negli ultimi 5 anni. Il 26% del campione ha depositato nuovi Brevetti, con particolare concentrazione per il settore delle Macchine e delle Attrezzature di cui il 29% delle aziende ha depositato nuovi brevetti. Segnale importante della capacità produttiva e ingegneristica delle nostre imprese.

Fonte: Comunicato stampa